Často slýcháme, že dluhopisy jsou bezpečná investice, kdežto akcie jsou investice nebezpečná. Toto pravidlo se bohužel aplikuje i na dlouhodobé investice, např. v penzijních produktech. Na dlouhém horizontu to totiž přestává platit, pokud za riziko považujeme i inflaci. Jsou období, kdy dluhopisy inflaci nepřekonávají.

Učebnice uvádějí, že dluhopisy dlouhodobě v průměru překonávají inflaci. Toto tvrzení opírají o dlouhodobé průměrné výnosy amerických dluhopisů. Ty v letech 1920 – 2019 vydělaly v průměru 4,9 % nominálně. Inflaci překonaly o 2,2 % p.a. Dluhopisy tedy v průměru překonaly inflaci.

Kdykoli slyšíme slovíčko „v průměru“, měli bychom si uvědomit, že to znamená: „Někdy více, jindy méně.“ V případě dluhopisů to dokonce znamená, že průměrný výnos dluhopisů byl dokonce pod inflací.

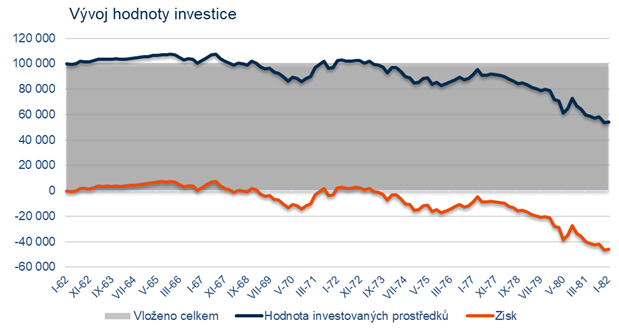

Například 20letá dluhopisová investice od roku 1962 do roku 1982 byla v reálné ztrátě 2,5 % p.a. Dluhopisové trhy zaostaly za inflací o 2,5 % ročně, takže celková ztráta byla 46 %.

Zdroj: kalkulačka KFP.

To znamená, že kdo investoval 100 000, měl po 20 letech na účtu v nominální hodnotě 168 000. Takže měl pocit, že jeho investice vydělaly. Jejich reálná hodnota ale byla pouze 54 000.

Ani pravidelná investice v tomto období nedopadla lépe. Při investici 1000 měsíčně bychom po 20 letech měli reálný výnos -4,6 % p.a. I zde bychom prodělali.

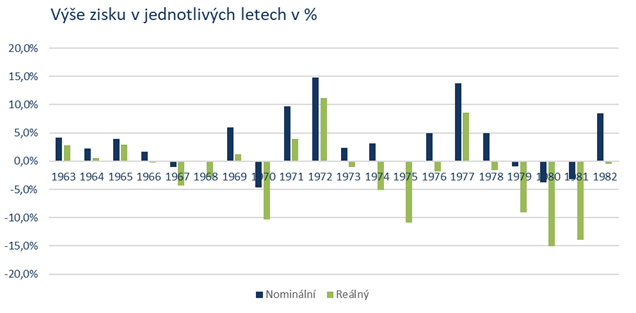

Za ztráty může především inflace. Někdy jsou roky, kdy i samotná dluhopisová investice prodělává. Většinou je to ale tak, že dluhopisová investice skončí v zisku, ale nepřekoná inflaci. Proto je reálný výnos záporný.

Viz graf: modré sloupce ukazují nominální výnos, zelené reálný a ten je často záporný.

Zdroj: kalkulačka KFP.

Dlouhodobá investice do dluhopisových instrumentů nese riziko ztráty.

Ne nominálně, ale reálně. Během investice máme radost, jak hodnota

na účtu postupně narůstá. Na konci ale může přijít hořké zklamání: za peníze si koupíme méně, než kolik jsme na účet vložili.

Současná situace není pro české dluhopisy příznivá a těžko překonají inflaci:

Pro české dluhopisy bude těžké překonat inflaci, protože startovní pozice je pro ně nepříznivá. Výnos do splatnosti českých státních dluhopisů je cca 1,2 % až 1,3 %[1]. Inflace je přitom 2,6 %. Pokud by úrokové sazby rostly, bude to znamenat vyšší výnos pro nově emitované dluhopisy, ale zároveň budou klesat ceny dluhopisů již vydaných a nakoupených v portfoliích fondů.

Světlou výjimkou jsou státní proti-inflační dluhopisy. Ty inflaci překonají.

Petr Syrový

Článek zveřejněn dne 29.10.2019

P.S. Článek byl vytvořen s využitím investiční kalkulačky KFP. Pokud máte zájem vytvořit si vlastní podobné příklady, můžete si kalkulačku koupit zde.

[1] Pro státní dluhopisy se splatností 2 roky (1,21 %) až 10 let (1,32 %). Zdroj: ČNB